【PR】

初めての不動産投資をOh!Ya(オーヤ)で知る・学ぶ・実践する

※本プレゼントは「Oh!Ya」運営事務局から直接付与されます。申込企業からのお渡しではありませんのでご注意ください。

※本ページ下部にキャンペーン概要の記載がございますので必ずご確認ください。

オーナー様の声

Q. 物件購入を決めたポイントは?

担当者との人としての縁を感じたことと、不動産のことにとどまらずアフターフォローをしてくれたことや、不安に思っていた点を実例を交えてしっかりと答えてくれた点です。公務員(30代)

なぜ、マンション経営で年収アップできるのか?

マンション経営とは、ワンルームマンション1部屋のオーナーとなり、賃貸経営することで、安定した家賃収入を見込める不動産投資です。

株や先物取引と違い、景気変動に左右されにくいため、サラリーマンの方でも時間に拘束されることなく、収入アップが始められます。

老後の年金対策のひとつとして、家賃収入を退職後の私的年金にするため、若いうちからマンション経営を始める人が増えています。

老後に少しでも多くの家賃収入を期待するならば、資産価値の高いマンションを購入することをおすすめします。

マンション経営はワンルームマンション1部屋から始められるため、自己資金が少ない方でも投資が可能です。

融資を受けることで自己資金0円※から始めることも可能です。※融資には審査が必要です。

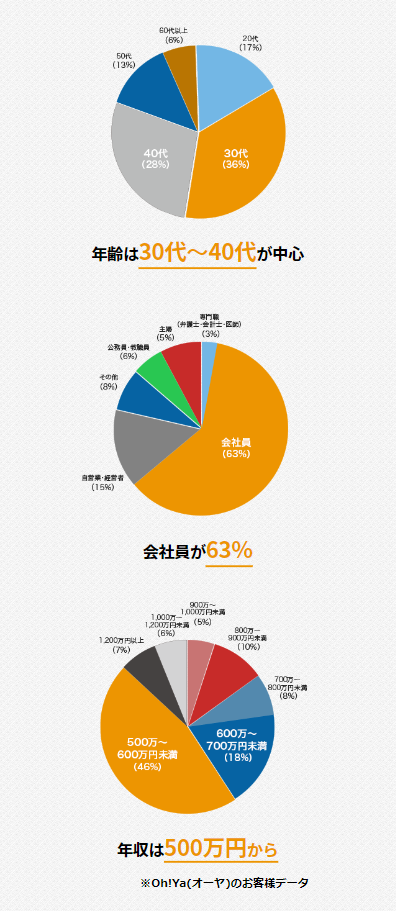

こんな方が「マンション経営」を検討しています。

「マンション経営」は30代~40代のサラリーマンが中心。年収500万円からすでに”資産形成”を考え始めています。

プライバシーポリシー

ishikawa inc(以下、「当社」といいます。)は、本ウェブサイト上で提供するサービス(以下、「本サービス」といいます。)における、ユーザーの個人情報の取扱いについて、以下のとおりプライバシーポリシー(以下、「本ポリシー」といいます。)を定めます。第1条(個人情報)

「個人情報」とは、個人情報保護法にいう「個人情報」を指すものとし、生存する個人に関する情報であって、当該情報に含まれる氏名、生年月日、住所、電話番号、連絡先その他の記述等により特定の個人を識別できる情報及び容貌、指紋、声紋にかかるデータ、及び健康保険証の保険者番号などの当該情報単体から特定の個人を識別できる情報(個人識別情報)を指します。第2条(個人情報の収集方法)

当社は、ユーザーが利用登録をする際に氏名、生年月日、住所、電話番号、メールアドレス、銀行口座番号、クレジットカード番号、運転免許証番号などの個人情報をお尋ねすることがあります。また、ユーザーと提携先などとの間でなされたユーザーの個人情報を含む取引記録や決済に関する情報を、当社の提携先(情報提供元、広告主、広告配信先などを含みます。以下、「提携先」といいます。)などから収集することがあります。第3条(個人情報を収集・利用する目的)

当社が個人情報を収集・利用する目的は、以下のとおりです。 当社サービスの提供・運営のため ユーザーからのお問い合わせに回答するため(本人確認を行うことを含む) ユーザーが利用中のサービスの新機能、更新情報、キャンペーン等及び当社が提供する他のサービスの案内のメールを送付するため メンテナンス、重要なお知らせなど必要に応じたご連絡のため 利用規約に違反したユーザーや、不正・不当な目的でサービスを利用しようとするユーザーの特定をし、ご利用をお断りするため ユーザーにご自身の登録情報の閲覧や変更、削除、ご利用状況の閲覧を行っていただくため 有料サービスにおいて、ユーザーに利用料金を請求するため 上記の利用目的に付随する目的第4条(利用目的の変更)

当社は、利用目的が変更前と関連性を有すると合理的に認められる場合に限り、個人情報の利用目的を変更するものとします。 利用目的の変更を行った場合には、変更後の目的について、当社所定の方法により、ユーザーに通知し、または本ウェブサイト上に公表するものとします。第5条(個人情報の第三者提供)

当社は、次に掲げる場合を除いて、あらかじめユーザーの同意を得ることなく、第三者に個人情報を提供することはありません。ただし、個人情報保護法その他の法令で認められる場合を除きます。 人の生命、身体または財産の保護のために必要がある場合であって、本人の同意を得ることが困難であるとき 公衆衛生の向上または児童の健全な育成の推進のために特に必要がある場合であって、本人の同意を得ることが困難であるとき 国の機関もしくは地方公共団体またはその委託を受けた者が法令の定める事務を遂行することに対して協力する必要がある場合であって、本人の同意を得ることにより当該事務の遂行に支障を及ぼすおそれがあるとき 予め次の事項を告知あるいは公表し、かつ当社が個人情報保護委員会に届出をしたとき 利用目的に第三者への提供を含むこと 第三者に提供されるデータの項目 第三者への提供の手段または方法 本人の求めに応じて個人情報の第三者への提供を停止すること 本人の求めを受け付ける方法 前項の定めにかかわらず、次に掲げる場合には、当該情報の提供先は第三者に該当しないものとします。 当社が利用目的の達成に必要な範囲内において個人情報の取扱いの全部または一部を委託する場合 合併その他の事由による事業の承継に伴って個人情報が提供される場合 個人情報を特定の者との間で共同して利用する場合であって、その旨並びに共同して利用される個人情報の項目、共同して利用する者の範囲、利用する者の利用目的および当該個人情報の管理について責任を有する者の氏名または名称について、あらかじめ本人に通知し、または本人が容易に知り得る状態に置いた場合第6条(個人情報の開示)

当社は、本人から個人情報の開示を求められたときは、本人に対し、遅滞なくこれを開示します。ただし、開示することにより次のいずれかに該当する場合は、その全部または一部を開示しないこともあり、開示しない決定をした場合には、その旨を遅滞なく通知します。なお、個人情報の開示に際しては、1件あたり1、000円の手数料を申し受けます。 本人または第三者の生命、身体、財産その他の権利利益を害するおそれがある場合 当社の業務の適正な実施に著しい支障を及ぼすおそれがある場合 その他法令に違反することとなる場合 前項の定めにかかわらず、履歴情報および特性情報などの個人情報以外の情報については、原則として開示いたしません。第7条(個人情報の訂正および削除)

ユーザーは、当社の保有する自己の個人情報が誤った情報である場合には、当社が定める手続きにより、当社に対して個人情報の訂正、追加または削除(以下、「訂正等」といいます。)を請求することができます。 当社は、ユーザーから前項の請求を受けてその請求に応じる必要があると判断した場合には、遅滞なく、当該個人情報の訂正等を行うものとします。 当社は、前項の規定に基づき訂正等を行った場合、または訂正等を行わない旨の決定をしたときは遅滞なく、これをユーザーに通知します。第8条(個人情報の利用停止等)

当社は、本人から、個人情報が、利用目的の範囲を超えて取り扱われているという理由、または不正の手段により取得されたものであるという理由により、その利用の停止または消去(以下、「利用停止等」といいます。)を求められた場合には、遅滞なく必要な調査を行います。 前項の調査結果に基づき、その請求に応じる必要があると判断した場合には、遅滞なく、当該個人情報の利用停止等を行います。 当社は、前項の規定に基づき利用停止等を行った場合、または利用停止等を行わない旨の決定をしたときは、遅滞なく、これをユーザーに通知します。 前2項にかかわらず、利用停止等に多額の費用を有する場合その他利用停止等を行うことが困難な場合であって、ユーザーの権利利益を保護するために必要なこれに代わるべき措置をとれる場合は、この代替策を講じるものとします。第9条(プライバシーポリシーの変更)

本ポリシーの内容は、法令その他本ポリシーに別段の定めのある事項を除いて、ユーザーに通知することなく、変更することができるものとします。 当社が別途定める場合を除いて、変更後のプライバシーポリシーは、本ウェブサイトに掲載したときから効力を生じるものとします。【PR】

不動産投資は、賃貸用不動産を購入して家賃収入を得るのが一般的ですが、ほかに「自宅マンション投資」という方法もあります。この記事では、自宅マンション投資と賃貸マンション投資のどちらが良いのか?と思っている人に向けて、2つの投資方法を7つの項目で比較していきます。

結論からいってしまうと、自宅マンション投資はデメリットやリスクが多いので、賃貸マンション投資の方が良いでしょう。その理由も合わせて解説するので参考にしてください。

自宅マンション投資と賃貸マンション投資の概要

まずは、自宅マンション投資と賃貸マンション投資の概要を解説していきます。自宅マンション投資とは?

自宅マンション投資とは、自宅としてマンションを購入して、高く売れるタイミングで売却に出すという投資です。たとえば、妻と子供が1人いる3人家族の方が、60㎡のマンションを購入したとします。自宅マンション投資の場合は、このマンションを将来的に売却するという前提です。

そして、マンション価格を常にチェックして、高く売却できるタイミングで売却し、別の場所に移り住むというのが自宅マンション投資になります。

賃貸マンション投資とは?

一方、賃貸マンション投資とは、賃貸用(投資用)にマンションを購入するということです。つまり、マンションを購入して賃借人を付け、その賃借人からもらう家賃収入を収益とします。賃貸マンション投資は、いわゆる一般的な「不動産投資」といえるでしょう。

賃貸マンション投資でもマンションの売却益を狙うことは可能ですが、売却時には諸費用や税金がかかるので、基本的には家賃収入を狙う長期投資です。

自宅マンション投資VS賃貸マンション投資のまとめ

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| ローン返済額 | 低金利のため安価 | 比較的金利が高め |

| 価格変動リスク | 影響を受ける | 大きな影響なし |

| 売買時の諸費用と税金 | 軽減がある | 軽減無し |

| 収益性 | 売却するときのみ | 家賃収入あり |

| 売買時のストレス | 大きい | 小さい |

| 用途変更 | 基本的にできないで | きる |

| 事業拡大のしやすさ | しにくい | しやすい |

「高く売れたらラッキー」くらいの気持ちであれば自宅マンション投資をしても良いですが、収益を上げるために投資するなら賃貸マンション投資がベストです。

1.ローン返済額

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| ローン返済額 | 低金利のため安価 | 比較的金利が高め |

というのも、自宅購入時は住宅ローンを利用できるため、賃貸マンションを購入するときの不動産投資ローンよりも低金利だからです。

ローン返済額は大きな支出になるので、当然ながら返済額が低い方が投資には有利です。

金利が大きく異なる

住宅ローンは、自宅を購入するときにしか利用できず、金利は金融機関によって異なります。たとえば、2019年9月現在でいうと、低金利の住宅ローン(変動金利)を提供している金融機関は以下の通りです。

| 銀行名 | 金利 |

|---|---|

| ジャパネット銀行 | 0.415% |

| 住信SBIネット銀行 | 0.447% |

| じぶん銀行 | 0.457% |

| 三菱UFJ銀行 | 0.525% |

いずれにしろ、住宅ローンのように0%台中盤で借入できることはまずないでしょう。

金利による返済額の違い

前項のように、住宅ローンと不動産投資ローンには大きな金利差があります。仮に、借入金額が3,000万円、借入期間30年、元利均等返済という条件でローンを組んだ場合、金利の違いによる返済額の違いは以下の通りです。

| ローン種類 | 金利 | 月々返済額 | 総返済額 |

|---|---|---|---|

| 住宅ローン | 0.415% | 88,643円 | 31,911,480円 |

| 不動産投資ローン | 2% | 110,886円 | 39,918,960円 |

2.価格変動リスク

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| 価格変動リスク | 影響を受ける | 大きな影響なし |

- 現在の不動産価格は高水準

- 自宅は値下がりすれば終わり

- 賃貸は値下がりの影響はさほど受けない

この価格変動リスクがあるため、売却益を狙った自宅マンション投資ではなく、家賃収入がメインの賃貸マンション投資の方がおすすめなのです。

現在の不動産価格は高水準

国土交通省のデータを見ても、不動産経済研究所のデータを見ても、現在の不動産価格は高水準です。もちろん、今後も不動産価格は上昇する可能性はあり、そうなれば自宅の価格も上がり利益が出るかもしれません。

しかし、不動産価格は今後どうなるかが不透明なので、その中で売却益だけを狙った自宅マンション投資はリスクが高いといえるでしょう。

自宅は値下がりすれば終わり

前項のように不動産価格はどうなるか分かりません。また、以下のような要素で不動産価格は下落する可能性があります。- 周辺環境の悪化

- 周辺マンションの供給過多

- 住んでいるマンションの急激な劣化

- 周辺施設の移転など

なぜなら、自宅マンション投資は「将来的に売却すること」でしか利益を上げられないので、売却して利益がでないのであれば投資として成立しないからです。

賃貸は値下がりの影響はさほど受けない

仮に、何かの原因で不動産価格が下がったとしましょう。不動産価格が下がったら賃貸マンション投資でもマイナス要素ですが、実はそこまで大きな影響はありません。なぜなら、賃貸マンション投資は家賃収入がメインなので、売却価格が下がったところで大きな影響はないからです。

もちろん、売却価格が下がるということは家賃も下落している可能性はありますが、上述のようにシミュレーションをしておくこと大きなリスクは避けることができます。

3.売買時の諸費用と税金

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| 売買時の諸費用と税金 | 軽減がある | 軽減無し |

- 譲渡所得税は自宅マンション投資が有利

- 売買時の諸費用は高い

この「諸費用が高額になる」という点も、自宅マンション投資で売却益を出すのはハードルが高い理由になります。

譲渡所得税は自宅マンション投資が有利

売買時にかかる税金については以下を知っておきましょう。- 譲渡所得の計算式

- 譲渡所得税率

- 3,000万円の特別控除

譲渡所得の計算式

譲渡所得は以下の計算式で算出されます。- (売却価格-売却時の諸費用)―(購入時の価格+購入時の諸費用-減価償却費用)

譲渡所得税率

そして、前項の計算式で譲渡所得がプラスになれば、以下の税率がかかります。| 税金 | 長期保有 | 短期保有 |

|---|---|---|

| 所得税率 | 15% | 30% |

| 復興特別所得税率 | 所得税額×2.1% | 所得税額×2.1% |

| 住民税率 | 5% | 9% |

3,000万円の特別控除

ただ、自宅マンション売却の場合、国税庁が定める諸条件に該当すれば、譲渡所得から3,000万円控除されます。譲渡所得が3,000万円以上になるケースは極めて少ないので、全額控除されて税金がゼロ円になる可能性が高いです。

一方、投資(賃貸)用マンションの売却時は、3,000万円の特別控除が利用できないので、譲渡所得がプラスであれば高税率の税金が発生します。

だからこそ、賃貸マンション投資では売却益を狙わないのです。

売買時の諸費用は高い

ただし、不動産売買時は税金だけでなく以下の諸費用もかかります。| 諸費用 | 購入時 | 売却時 |

|---|---|---|

| 仲介手数料 | あり(新築はなし) | あり |

| ローン関係費用 | あり | なし |

| 登記関係費用 | あり | あり |

| 固定資産税の精算 | あり | なし |

| 不動産取得税 | あり | なし |

売買時の諸費用

マンション売却時の諸費用は、売却価格の4%ほどです。一方、マンション購入時の諸費用は新築なら購入額の4%~5%ほどで、中古なら7%~8%ほどになります。売却益を出すのは難しい

仮に、自宅マンションが2,500万円で売れたとします。しかし、自宅を売却するということは、新たに住む自宅を探す必要があるのです。たとえば、新たに住むマンションを3,000万円(中古)で購入した場合には、売買時の諸費用は以下の通りです。

- 売却時の諸費用:2,500万円×4%=100万円

- 購入時の諸費用:3,000万円×7%=210万円

4.収益性

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| 収益性 | 売却するときのみ | 家賃収入あり |

- インカムゲインとキャピタルゲイン

- インカムゲインを有効活用できる

インカムゲインとキャピタルゲイン

インカムゲインとは家賃収入のように、資産を保有することで継続的に得られる利益のことです。一方、キャピタルゲインとは資産を処分(売却)することで得られる、一時的な利益のことです。自宅マンション投資の場合はキャピタルゲイン狙いで、賃貸マンション投資の場合はインカムゲインを狙った投資になります。

そのため、賃貸マンション投資であれば、マンションを保有している間も利益を出しつづけられるというメリットがあるのです。

言い換えると、自宅マンション投資は保有中に収益をあげることができない上に、キャピタルゲインがどのくらいかも分からないので、収益性が不明瞭な投資になります。

インカムゲインを有効活用できる

賃貸マンション投資の場合は、マンションを保有している間に得られるインカムゲインを再投資することもできます。たとえば、賃貸マンション投資で得るインカムゲインを再投資することもできますし、生活費に充てることもできます。

5.売買時のストレス

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| 売買時のストレス | 大きい | 小さい |

- 自宅マンション投資は買い替えが伴う

- 賃貸マンションは売却先を見つければ良い

- 自宅マンション投資は住みたい家に住めない

自宅マンション投資は買い替えが伴う

自宅マンション投資の場合には、自宅マンションを売却しつつ新しい家を見つける必要があります。仮に、新しい家を賃貸ではなく購入するのであれば、買い替えが伴うということです。不動産の買い替えについては以下を知っておきましょう。

- 買い替え方法は2種類

- 買い替えにはリスクがある

買い替え方法は2種類

不動産の買い替えは先売りと後売りの2種類があります。先売りとは、今住んでいるマンションを先に売り出して売買契約を結んでから、新しい家の売買契約を結ぶという方法です。一方、後売りは新しい家の売買契約を結んでから、今住んでいるマンションを売りに出すという方法になります。

そして、それぞれ以下のリスクがあるのです。

- 先売りは仮住まいリスクあり

- 後売りはダブルローンリスクあり

先売りは仮住まいリスクあり

先売りの場合、今住んでいるマンションの売買契約を結んでから新しい家の売買契約を結ぶので、新しい家の引渡しを受ける前に今住んでいる家を引き渡す可能性があります。つまり、新しい家に住むまでの間は、賃貸マンションなどを借りて仮住まいする必要があり、その場合は以下のデメリットがります。

- 仮住まいを探す手間がある

- 礼金などの諸費用がかかる

- 引越しが1回多くなる

後売りはダブルローンリスクあり

また、後売りの場合は今のマンションが売れるまでダブルローン…つまり、今住んでいるマンションと新しい家のローンという、一時的にローンを2本組む可能性があるのです。さらに、マンションの売却がいつ完了するか分からないので、最悪の場合には長期間ダブルローンの状態がつづいてしまいます。

ダブルローンになれば大幅な支出増になるので、せっかく自宅マンションが高く売れても利益が減る可能性があるのです。

賃貸マンションは売却先を見つければ良い

一方、仮に賃貸マンション投資で物件を売る場合には、単に売却先を見つけてくれば良いです。自分がその賃貸マンションに住んでいるわけではないので、先売りも後売りもありません。また、賃貸マンションは投資用物件として売り出すので、賃借人がいたとしても問題ありません。そのため、当然ながら賃借人に退去してもらうこともなく、そのまま売り出すことが可能です。

自宅マンション投資は住みたい家に住めない

さらに、自宅マンション投資の場合には、住みたい家に住めない可能性があります。というのも、自宅マンション投資は将来売却することが前提なので、たとえば以下のようなマンションは利益が出にくいため購入しにくいのです。

- 新築マンション

- 定期借地権など特殊なマンション

新築マンション

「新築マンションは住んだら価格が2割落ちる」といわれているくらい、プレミアム価格が上乗せされています。というのも、日本では新築至上主義の考えが残っているからです。また、新築マンションを売り出すときには、広告費や人件費など買い手からすると「余計な費用」も上乗せされているため、将来的に売却益が出るマンションは多くはありません。

そのため、いくら良い新築マンションでも「将来性がない」と思えば、購入を断念せざるを得ないということです。

定期借地権など特殊なマンション

また、定期借地権などのマンションも、将来高く売却するのは難しいでしょう。というのも、定期借地権マンションは「そのマンションに住める残期間」が決まっているからです。そのため、新築マンションと同じく、いくら良いマンションだとしても定期借地権マンションであれば、購入を諦めざるを得ないこともあります。

このように、自宅マンション投資の場合は、通常の自宅を選ぶときと物件を選ぶ観点が異なるので、自分の住みたいマンションに住めないかもしれないというデメリットがあるのです。

6.用途変更

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| 用途変更 | 基本的にできないで | きる |

- 住宅ローンを組んでいれば用途変更はできない

- 賃貸マンションは用途変更可能

住宅ローンを組んでいれば用途変更はできない

住宅ローンは、あくまで自宅を購入するためのローンになります。そのため、たとえば自宅以外の「賃貸用物件」には利用できないので、その点について以下を知っておきましょう。- 住宅ローンが自宅以外に利用できない理由

- 自宅以外に利用するリスク

住宅ローンが自宅以外に利用できない理由

自宅を購入するということは、返済原資が「給与収入」などの安定した収入になります。だからこそ、金融機関も低金利で貸し出せるのであって、その物件がたとえば賃貸用物件になれば話は違います。というのも、賃貸用物件は返済原資が「賃貸物件からの収益」になるからです。

現に、住宅ローンの金銭消費貸借契約(ローンの本契約)の中には、自宅以外にローンを利用してはいけない旨が記載されています。

自宅以外に利用するリスク

仮に、自宅マンション投資をする際に住宅ローンを組み、そのマンションを賃貸用物件に用途変更したとします。その場合、金銭消費貸借契約違反として、残債を一括返済されるリスクがあるのです。現に、最近はフラット35(住宅ローン)を借りているのに投資用に利用したとして、借入者が一括返済を求められた事例もあります。

残債は一千万円単位になることも多いので、一括返済できるケースは少なく、最悪の場合は自己破産などのリスクもあります。

賃貸マンションは用途変更可能

このように、自宅マンション投資は基本的に自宅以外の用途に利用することはできませんが、賃貸マンションは用途変更可能です。用途変更とは、たとえば以下のようなことです。

- 一時的に自分や知人が住む

- 民泊にする

- ゲストハウスにする

7.事業拡大のしやすさ

| 比較項目 | 自宅マンション投資 | 賃貸マンション投資 |

|---|---|---|

| 事業拡大のしやすさ | しにくい | しやすい |

- 住宅ローンは足かせになる

- 賃貸は成功すれば事業拡大しやすい

住宅ローンは足かせになる

自宅マンション投資が事業拡大できない理由について以下の点を知っておきましょう。- 住宅ローンは1本しか組めない

- 住宅ローンは負債になる

住宅ローンは1本しか組めない

上述したように、自宅マンション投資は住宅ローンを組み、その住宅ローンは自宅購入時にしか利用できません。言い換えると、住宅ローンは基本的には1本しか組むことができないないのです。上述した「後売り」の場合にはダブルローンになりますが、それは今住んでいるマンションを売却する…つまり、将来的に住宅ローンは1本になるからこそ組めるというわけです。

厳密にいうとセカンドハウスに利用することができる場合もありますが、セカンドハウスに利用するケースは少ないでしょう。

住宅ローンは負債になる

仮に、自宅マンション投資をして事業拡大をするとなると、自宅を購入した後に投資用物件を購入するということです。しかし、その場合に不動産投資ローンを組むとしたら、住宅ローンは負債になります。つまり、不動産投資ローンの審査では、住宅ローン返済額がそのまま上乗せされて審査されるというわけです。

そのため、審査は非常に厳しくなるため、住宅ローンを組んで自宅マンション投資をすると事業拡大が困難になります。

賃貸は成功すれば事業拡大しやすい

一方、賃貸マンションは投資の場合は事業拡大がしやすいです。この点について以下を知っておきましょう。- 事業拡大とは?

- 事業拡大しやすい理由

- 自宅を購入するとき

事業拡大とは?

ここでいう事業拡大とは「物件を増やしていく」ことです。たとえば、区分(一室)マンションを購入して、その後にもう1部屋購入する…あるいはアパート投資をする…などを指します。賃貸マンションは基本的に家賃収入がメインなので、物件数を増やしていき家賃収入をどんどん拡大させていくというわけです。

事業拡大しやすい理由

物件を増やしていくときには、当然ながら不動産投資ローンを組むことになります。そのときは、現在組んでいる不動産投資ローンがあると審査に厳しくなるのは事実です。しかし、その物件運営が成功しており、問題なく返済できているのであれば、さほど審査に影響しないでしょう。

むしろ、「きちんと返済できている」という実績をつくることで、同じ金融機関から不動産投資ローンを再度組みやすいというメリットにもなります。

自宅を購入するとき

仮に、賃貸マンションを購入した後に自宅を購入するとします。そのときも、住宅ローン審査では「不動産投資ローン」は加味されます。ただし、不動産運営に成功していれば、住宅ローンの審査にも大きな問題はありません。つまり、「自宅マンション投資→賃貸マンション投資」という流れは難しいですが、逆の流れはあり得るというわけです。

この点も、賃貸マンション投資のメリットといえます。

まとめ

このように、基本的に自宅マンション投資はデメリットやリスクが多いので、安定して収益を上げられる賃貸マンション投資の方が良いです。自宅マンション投資をするなら、「高く売れるなら売る。売れないなら自宅として住み続ける」くらいの気持ちが良いので、投資とは言い難いです。